进入2025年,几乎每一部爆款短剧,都诞生在红果。这个上线不到两年的APP,背靠字节跳动的资源,迅速实现月活人数过亿。

Nick Timiraos

■今年8月,美国联邦储备委员会(简称:美联储)在怀俄明州杰克逊霍尔举行的年度会议召开前夕,市场因预期美联储可能放缓加息步伐而反弹。

当时,美联储官员认为,鉴于有必要为经济降温以应对高通胀,投资者误读了他们的意图。于是,在一次备受期待的演讲中,美联储主席鲍威尔(Jerome Powell)决定直言不讳。据两位与他交谈过的人说,他放弃了原定的讲稿,发表了异常言简意赅的讲话,释放出一条简单明了的信息,即如果对抗通胀会使经济步入衰退,那么美联储将接受这样的代价。

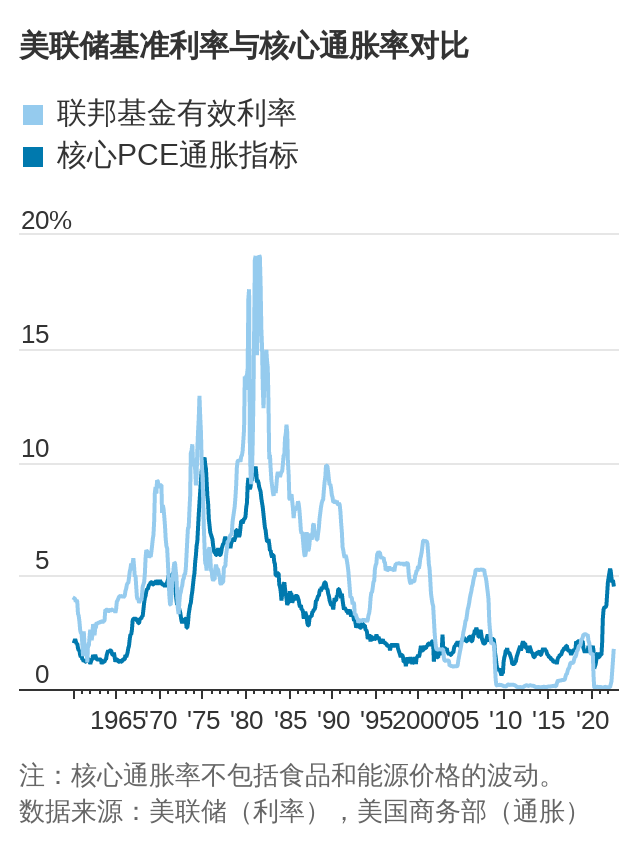

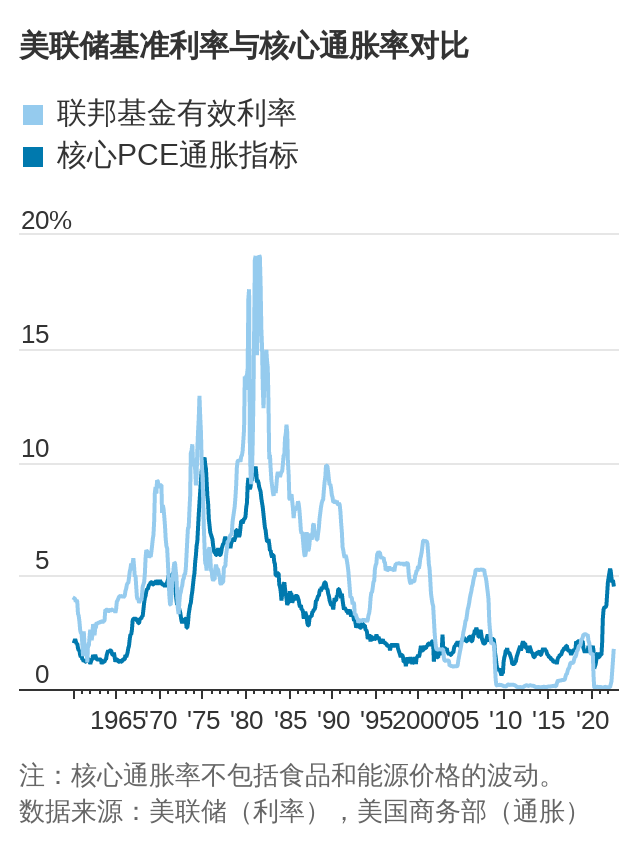

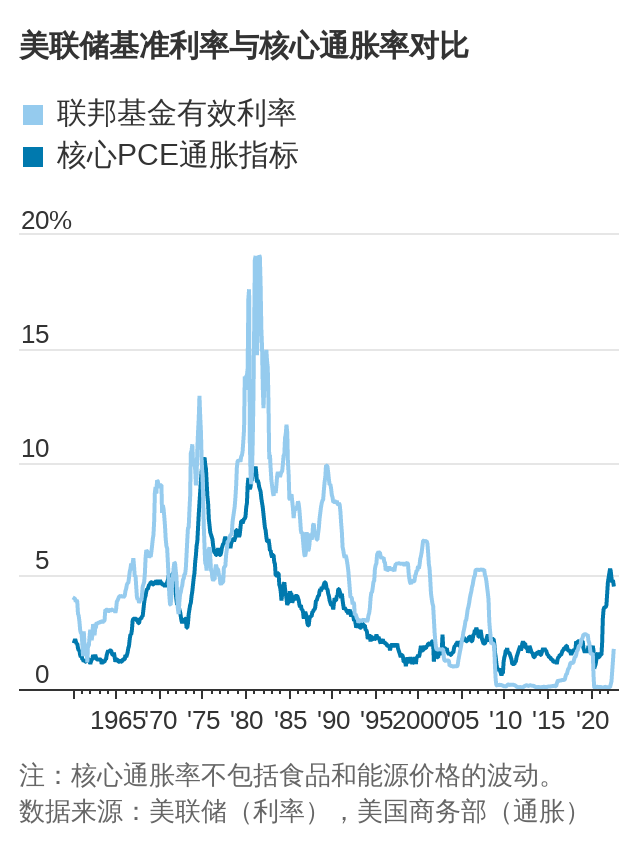

鲍威尔提到了美联储前主席沃尔克(Paul Volcker)的例子。20世纪80年代初,沃尔克以惩罚性的加息来压制高达两位数的通胀率,将经济推入了深渊。“我们必须坚定不移,直到任务达成,”鲍威尔称。他引用了沃尔克2018年自传的书名《坚定不移》(Keeping At It)。

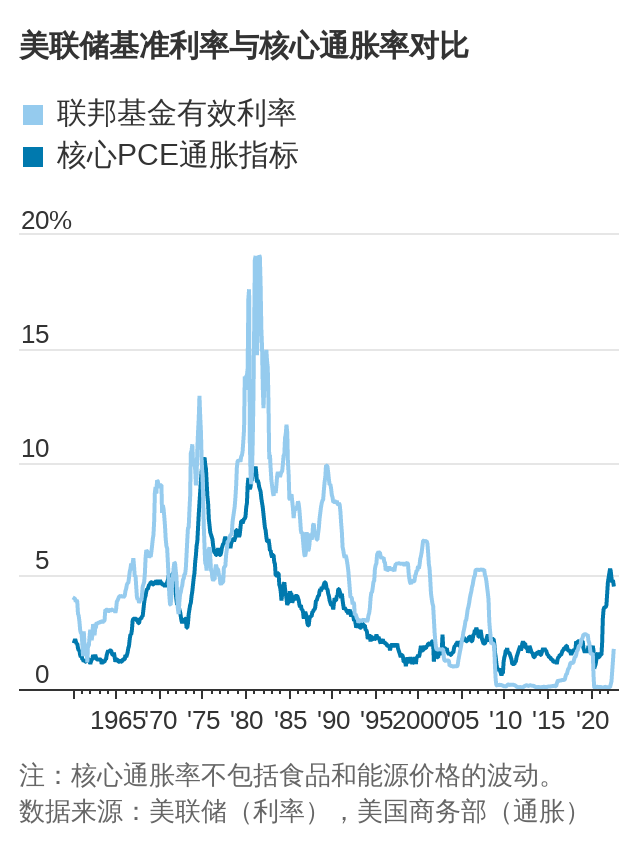

这番讲话凸显出,身处20世纪70年代以来经济和美联储最动荡时期之一的鲍威尔正在迅速转变。就在12个月前,他还在为强力刺激经济而大声疾呼,而今年却主导了20世纪80年代初以来最迅速的货币政策紧缩进程。

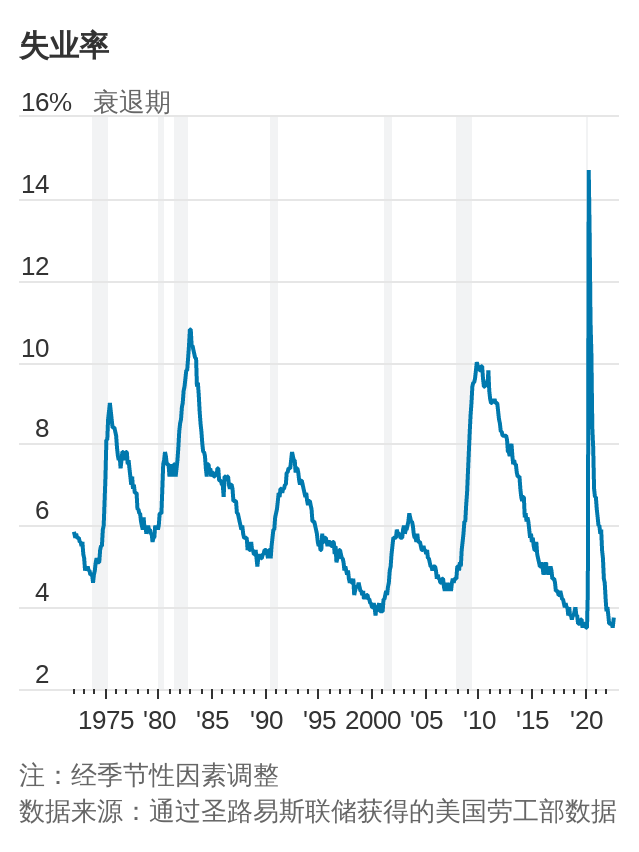

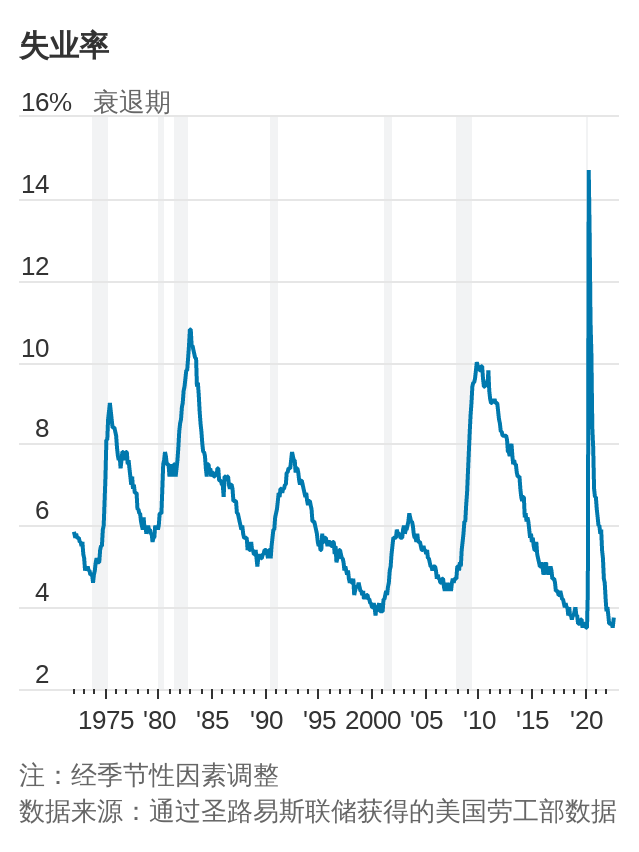

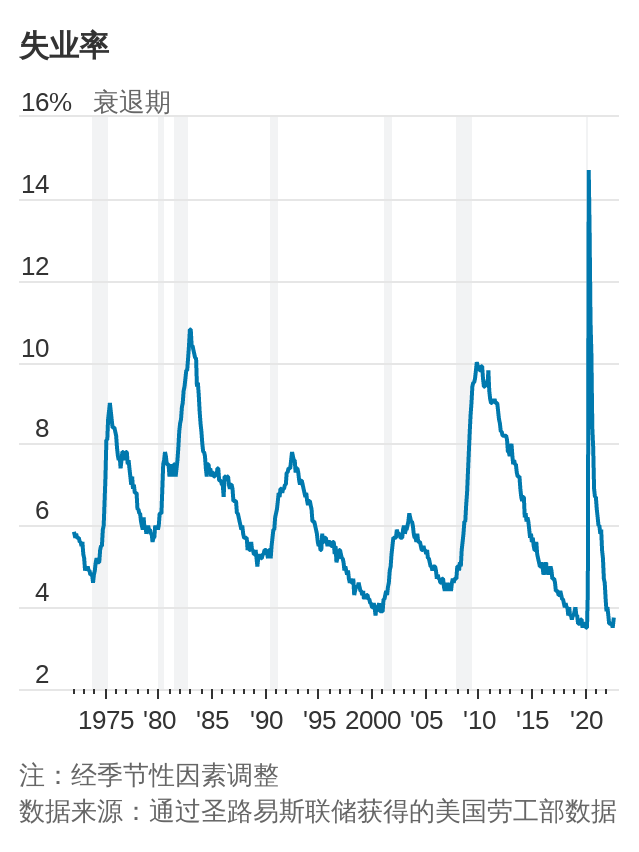

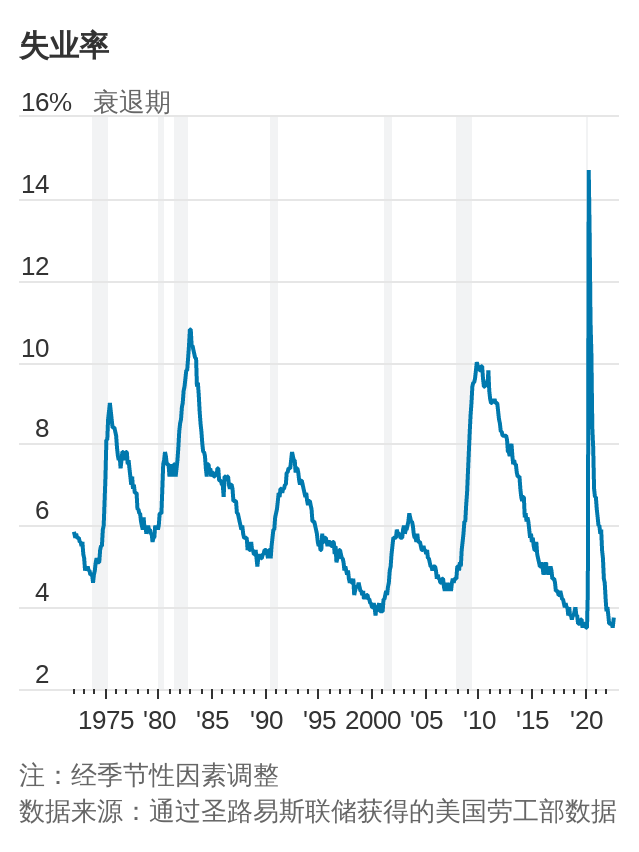

美联储有两项使命,促进充分就业和稳定价格,官员们以2%这个正式的通胀目标来定义后者。过去20年的大部分时间里,美联储得以集中精力促进充分就业,因为通胀很少大幅偏离2%的目标。但如今,通胀率已创下自沃尔克在任时以来的最高水平,上个月的数字是8.3%,鲍威尔已判定,与沃尔克一样,他得把重心放在抗通胀上,即使这样做在短期内会严重影响就业。

“在通胀率大幅下降之前,美联储实际上只有一项使命,”在2018年至今年1月之间担任美联储副主席的克拉里达(Richard Clarida)说。

官员们未明确预言经济衰退,却表明了容忍衰退的意愿。如果不被问及,鲍威尔已不再谈论所谓的软着陆;软着陆情境中,美联储可在不引起经济衰退的情况下让经济增速放缓到足以压低通胀的程度。相反,他已把美联储降低高物价的目标描述为一项 “无条件的”职责,并警告说,如果美联储现在不把通胀降下来,以后就业会受到更严重的影响。鲍威尔今年夏天对国会议员表示:“我们不能在这方面失败。”

结果是,美联储官员虽不愿明说,但可能会上调利率,直至迫使失业率上升工资增长放缓,这与他们直到去年年底执行的策略正好相反。

美联储理事沃勒(Christopher Waller)本月暗示,失业率若从目前的3.7%上升到5%左右,美联储不会感到不安。这种幅度的失业率上升从未在经济衰退之外发生过。

他说:“如果失业率保持在5%以下,我认为我们真的可以大力抗通胀。”失业率超过5%之后,美联储将面临“明显的压力,要开始在就业和通胀之间做出取舍”。

市场对美联储的新姿态反应缓慢,主要是因为它与美联储多年来的行动方式不一致。过去,只要经济和就业市场似乎处于危险之中,美联储就会放松货币政策,之所以有这种余地,是因为当时通胀位于或低于美联储2%的目标。

在新冠暴发第一年,鲍威尔效仿了前美联储主席伯南克(Ben Bernanke)对2008年金融危机的应对,推出了旨在防止市场和经济崩溃的创新政策。就在一年前,多数美联储官员还在专注于避免2008年后曾出现的经济增长迟滞和就业复苏乏力的局面。

去年当通胀开始上升时,最初似乎是受二手车或机票等少数几个因素推动,这些因素与经济重新开放有关。官员们误判了在财政刺激举措和美联储低利率政策的推动下,更强劲的需求对供应瓶颈的加剧作用。一些人表示,美联储对就业复苏的强调使他们忽视了通胀将在更长时间内保持高位的威胁。

“美联储对当前的困境负有相当大的责任。货币政策在太长时间内过于宽松,”右倾的美国企业研究所(American Enterprise Institute)经济政策研究负责人Michael Strain说。例如,直到今年3月,美联储还在购买住房抵押贷款债券来压低长期利率,尽管房地产市场当时正在升温。他说:“这是一个重大错误。这不应该发生。”

今年早些时候,俄乌冲突和西方的金融反制使能源、化肥和其他商品的价格上涨,这使美联储难以预测经济将如何从疫情中反弹。

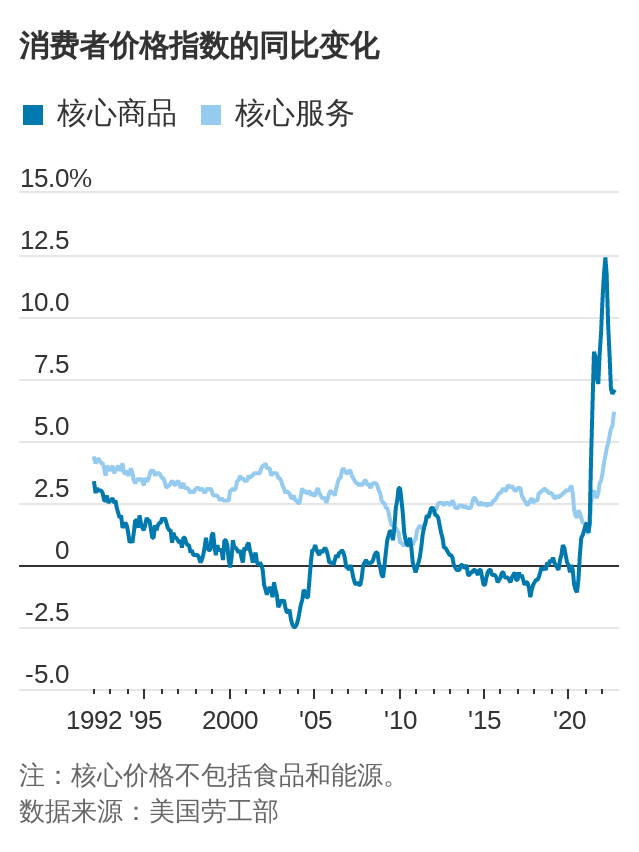

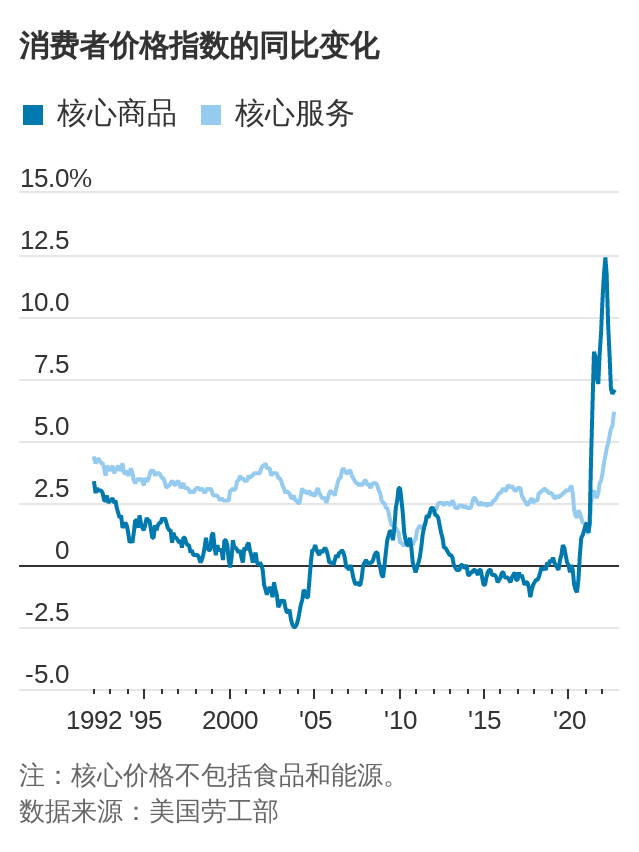

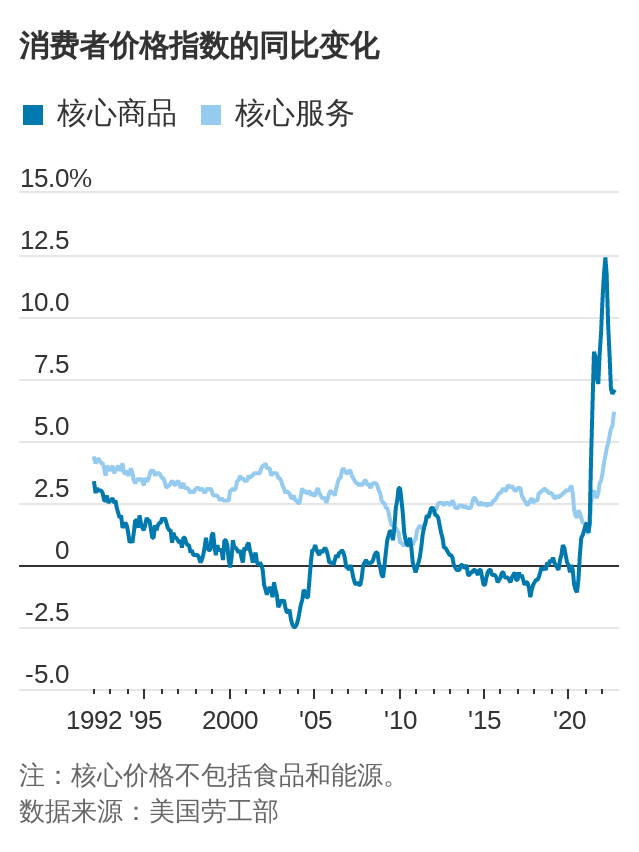

虽然今年夏天燃油成本下降抑制了整体通胀,但地缘政治可能使其在今年晚些时候上升——例如,如果俄罗斯在全球市场停供石油。同时,由于劳动力市场紧俏,住房成本以及牙医和医院就诊、理发和汽车修理等服务的价格都有所上涨。这为不熟悉高通胀环境可怕之处的决策者和市场参与者敲响了警钟。

过去六个月,美国平均每月新增38万个工作岗位,远超经济学家认为维持失业率稳定所需的月增大约5万个工作岗位。截至6月的12个月里,美国私营部门员工的薪资增长5.7%,这一增速可能会导致美国通胀率继续远高于美联储2%的通胀目标。

直到今年,鲍威尔才暗示美联储将不得不加快加息步伐,以应对通胀威胁。鲍威尔发现自己不得不一再修改加息计划,这引发了市场剧烈波动。在6月会议上,尽管美联储事先暗示了将加息0.50个百分点,但由于实际通胀和预期通胀高企,美联储最终将利率提高了0.75个百分点。

在7月再次加息0.75个百分点后,鲍威尔含糊地暗示美联储最终会放慢加息步伐。投资者欢欣鼓舞地作出反应,押注将来随着美联储从加息转向降息,市场将出现上涨。市场的反应让美联储官员和许多密切关注该央行动向的私营部门分析师感到困惑,因为美联储并未发出这种政策转向信号。

更糟糕的是,这轮市场反弹让美联储的工作变得更加困难。美联储打算通过加息来抑制投资和支出。加息会给住房等利率敏感行业降温,并推动股票等资产的价格下跌,从而令经济放缓。而这波股市上涨——6月中旬至8月中旬期间标普500指数涨17%——起到相反作用。

前美联储高级经济学家、现担任耶鲁大学管理学院教授的William English表示,他猜测市场在美联储7月份会议后的回升让鲍威尔感到不满。

市场那时似乎预期美联储会像1970年代那样行事,当时在时任主席伯恩斯(Arthur Burns)的领导下,美联储积极加息以降低通胀,但后来,由于担心加息对就业场造成的痛苦会超出公众和国会所容忍的程度,美联储过早地调转了政策方向。

沃尔克曾在普林斯顿大学(Princeton University)的毕业论文中批评美联储在二战后放任通胀飙升,他执掌美联储后决心扭转这一局面。加入纽约联储银行成为一名经济学家开启了沃尔克的职业生涯。担任财政部官员期间,他曾在1971年时任总统尼克松(Richard Nixon)彻底切断美元与黄金余的正式联系时献策。1975年,他出任纽约联储银行行长,亲身经历了美联储在解决通胀问题上的失败。

1979年,时任总统卡特(Jimmy Carter)任命沃尔克为美联储主席。随后,沃尔克进行了一项大胆改革,改变了美联储设定利率的方式,允许利率大幅上升。1980年年初,他对议员表示:“因为担心经济衰退或其他问题而优柔寡断、拖泥带水会带来严重风险。”痛苦的双底衰退接踵而至,1982年失业率达到10.8%,是大萧条以来的最高值。

鲍威尔今年春天在一次新闻发布会上说,他赞扬沃尔克的功绩,不是因为沃尔克使用的精确策略,而是因为“他有勇气做他认为正确的事情。”鲍威尔说:“如果你读过他的最后一本自传,你就会明白这一点。”

今年在怀俄明州举行的美联储年度会议是自2019年以来的首次线下会议,为鲍威尔提供了今年最大的舞台。他在本月早些时候的一次会议上表示:“我认为恰当的做法是传达简明扼要的信息。”他称杰克逊霍尔的演讲“更直截了当”。

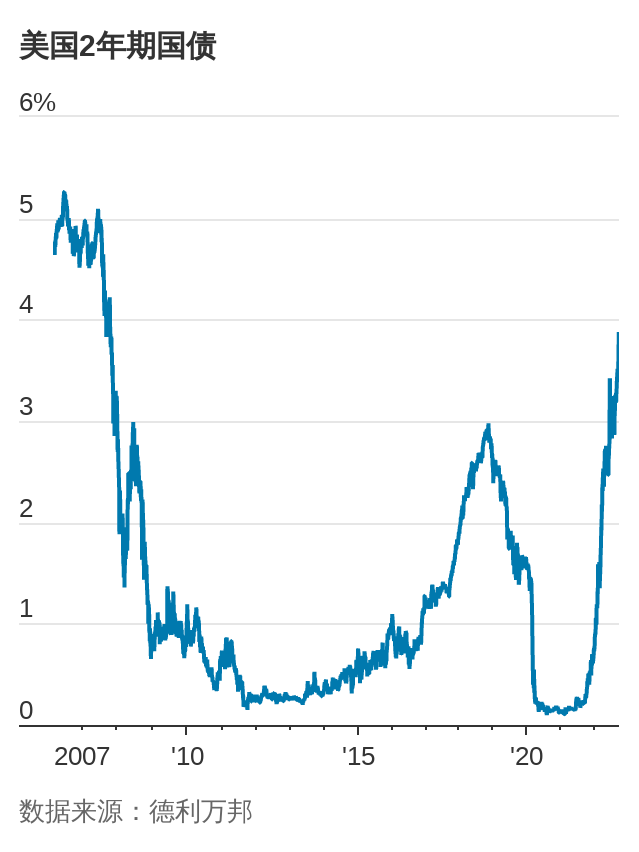

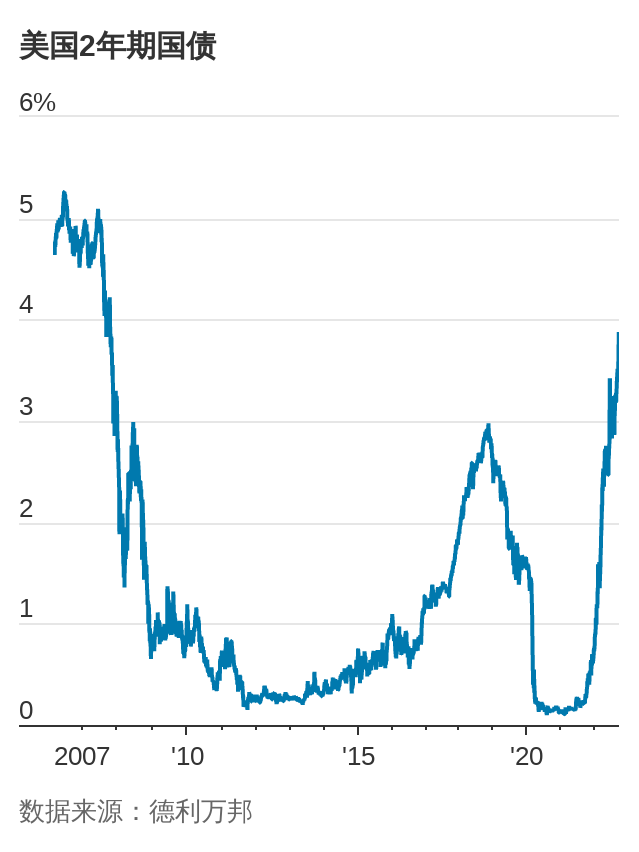

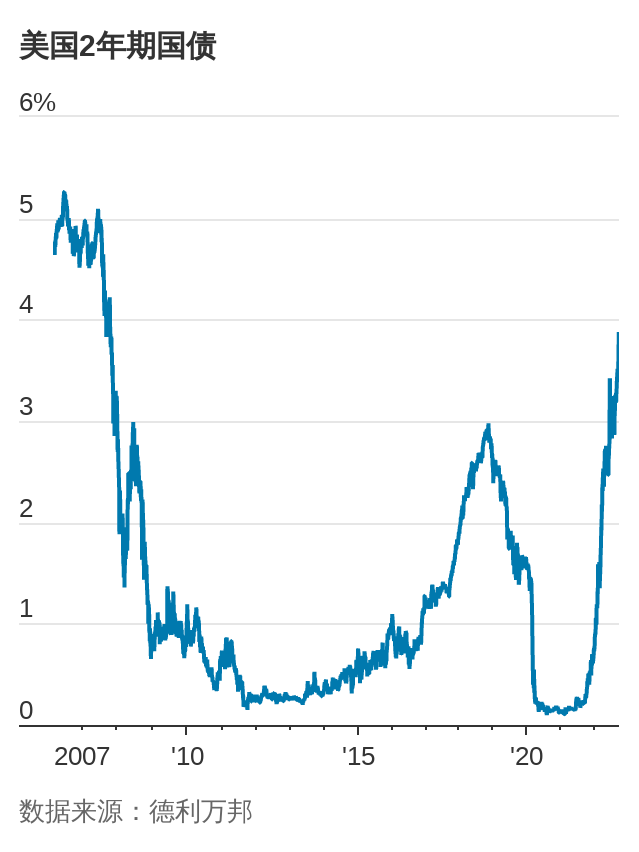

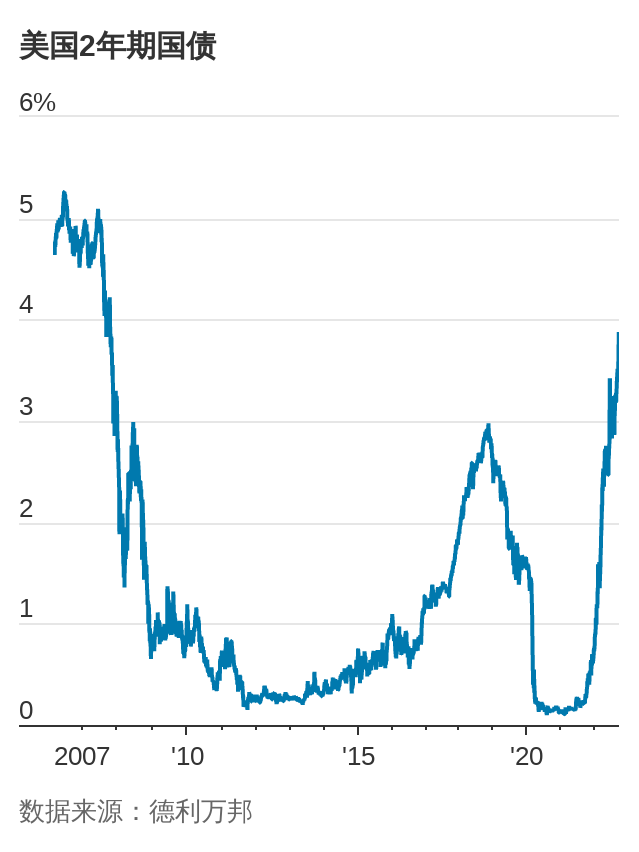

市场领会了这一信息。自8月26日以来,标普500指数下滑了近7%,对货币政策特别敏感的2年期美国国债收益率触及2007年以来最高。

研究公司TS Lombard的首席美国经济学家Steven Blitz说,鲍威尔这番话“让我想起了我在儿子们十几岁时如何学会与他们交谈——用简短的陈述性语言表达我的观点。”

一位美联储官员则非同寻常地公开支持市场的反应。明尼阿波利斯联储银行行长卡什卡利(Neel Kashkari)在与彭博(Bloomberg)新闻社的一则播客中称:“我实际上很高兴看到鲍威尔在杰克逊霍尔的演讲引发的反响。”他还表示:“当然,我不会因为股市在上次美国联邦公开市场委员会(简称FOMC)会议后反弹而感到兴奋,因为我知道我们对于降低通胀的目标有多坚持。”

美联储目前遵循的策略大量借鉴了上世纪70年代和80年代的经验。诚然,经济形势已发生改变。当时,高通胀已持续10年之久,助长了一个自我实现的周期,在这个周期中,物价之所以保持在高位,是因为消费者和企业预计通胀将居高不下。官员们指出,如今有强势美元等证据,表明投资者和公众预计美联储将把通胀率拉回到2%,这可能使这个过程不那么痛苦。

在某些时候,美联储将必须评估如何平衡就业和通胀目标,克利夫兰联储行长梅斯特尔(Loretta Mester)本月在接受采访时说,但现在还不需要,现在并不是微调的时候,因为通胀真的太高了。”

利率究竟要达到多高水平仍很不确定,部分原因是通胀前景也非常不确定。美联储内外的经济学家都预计,随着商品需求走软以及大宗商品价格和运输成本的下降通过供应链传导,通胀步伐将放缓。但上周,美国劳工部公布的通胀数据仍高得令人不安。

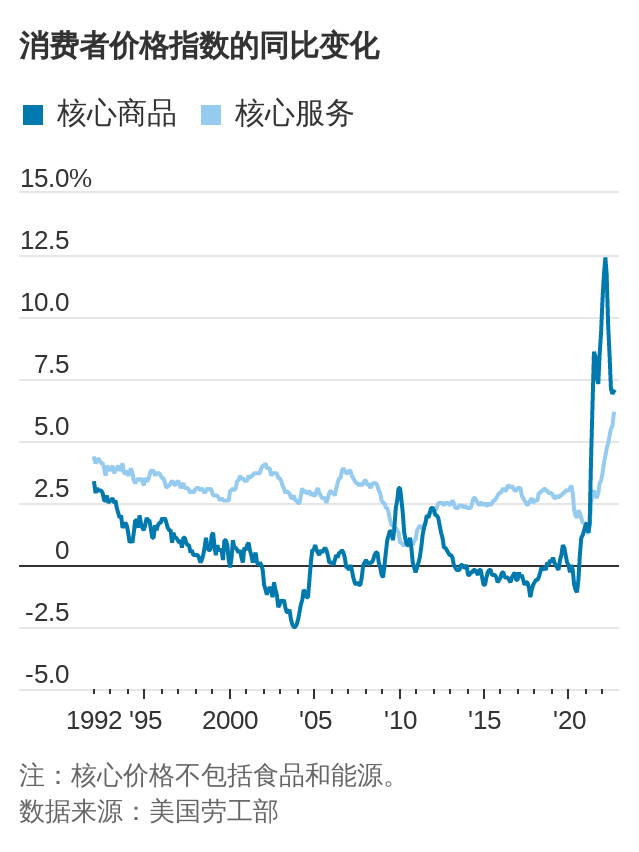

美国8月份不包括波动较大的食品和能源价格的核心消费者价格指数(CPI)环比上涨0.6%,为7月份涨幅的两倍。经济学家密切关注核心通胀率,因为该数据反映广泛的基础通胀。服务业价格走强可能会给决策者带来麻烦,因为这说明需求强劲,且收入增长使得企业能够继续提价。

Blitz称:“8月份CPI数据传递出的信息是,美国经济中的核心通胀压力不会就这么消失,顺便说一句,如果看看劳动力市场,工作岗位仍在大幅增加。”

这份通胀报告巩固了华尔街分析师的预期,即美联储将在本周三结束的为期两天的会议上再次加息0.75个百分点,期货市场的交易员们认为美联储在此次会议上加息1个百分点的概率较小。

与此次加息同样重要的是美联储发出的信号,即利率将上升到什么水平,他们预计利率会以多快速度达到这一水平,以及他们预计会给经济造成什么样的后果。

美联储内部的一个阵营主张以更快速度加息至4%左右。圣路易斯联储行长布拉德(James Bullard)上个月在接受采访时说:“我真的不明白你们为什么要把加息拖到明年。”

另一个阵营则对过度收紧政策表达了更多担忧。芝加哥联储行长埃文斯(Charles Evans)本月早些时候对记者表示:“我更愿意找到一个适当的点来暂停加息并监测形势发展,而不是以更大幅度加息,甚至可能加息过度,因为如果有必要,我们总是可以迅速调转船头。”

但美联储官员急于避免让通胀思维根深蒂固。这就是为什么他们急切盼望美国经济降温,不太可能像鲍威尔在2019年那样降息;当年美国经济看上去可能会陷入衰退。

鲍威尔在9月8日的一次会议上说,时间紧迫。鲍威尔表示,通胀居高不下的时间越长,公众开始自然而然地将更高的通胀纳入其经济决策的风险就越大,而美联储的工作就是确保不会发生这种情况。■

当时,美联储官员认为,鉴于有必要为经济降温以应对高通胀,投资者误读了他们的意图。于是,在一次备受期待的演讲中,美联储主席鲍威尔(Jerome Powell)决定直言不讳。据两位与他交谈过的人说,他放弃了原定的讲稿,发表了异常言简意赅的讲话,释放出一条简单明了的信息,即如果对抗通胀会使经济步入衰退,那么美联储将接受这样的代价。

鲍威尔提到了美联储前主席沃尔克(Paul Volcker)的例子。20世纪80年代初,沃尔克以惩罚性的加息来压制高达两位数的通胀率,将经济推入了深渊。“我们必须坚定不移,直到任务达成,”鲍威尔称。他引用了沃尔克2018年自传的书名《坚定不移》(Keeping At It)。

这番讲话凸显出,身处20世纪70年代以来经济和美联储最动荡时期之一的鲍威尔正在迅速转变。就在12个月前,他还在为强力刺激经济而大声疾呼,而今年却主导了20世纪80年代初以来最迅速的货币政策紧缩进程。

美联储有两项使命,促进充分就业和稳定价格,官员们以2%这个正式的通胀目标来定义后者。过去20年的大部分时间里,美联储得以集中精力促进充分就业,因为通胀很少大幅偏离2%的目标。但如今,通胀率已创下自沃尔克在任时以来的最高水平,上个月的数字是8.3%,鲍威尔已判定,与沃尔克一样,他得把重心放在抗通胀上,即使这样做在短期内会严重影响就业。

“在通胀率大幅下降之前,美联储实际上只有一项使命,”在2018年至今年1月之间担任美联储副主席的克拉里达(Richard Clarida)说。

官员们未明确预言经济衰退,却表明了容忍衰退的意愿。如果不被问及,鲍威尔已不再谈论所谓的软着陆;软着陆情境中,美联储可在不引起经济衰退的情况下让经济增速放缓到足以压低通胀的程度。相反,他已把美联储降低高物价的目标描述为一项 “无条件的”职责,并警告说,如果美联储现在不把通胀降下来,以后就业会受到更严重的影响。鲍威尔今年夏天对国会议员表示:“我们不能在这方面失败。”

结果是,美联储官员虽不愿明说,但可能会上调利率,直至迫使失业率上升工资增长放缓,这与他们直到去年年底执行的策略正好相反。

美联储理事沃勒(Christopher Waller)本月暗示,失业率若从目前的3.7%上升到5%左右,美联储不会感到不安。这种幅度的失业率上升从未在经济衰退之外发生过。

他说:“如果失业率保持在5%以下,我认为我们真的可以大力抗通胀。”失业率超过5%之后,美联储将面临“明显的压力,要开始在就业和通胀之间做出取舍”。

市场对美联储的新姿态反应缓慢,主要是因为它与美联储多年来的行动方式不一致。过去,只要经济和就业市场似乎处于危险之中,美联储就会放松货币政策,之所以有这种余地,是因为当时通胀位于或低于美联储2%的目标。

在新冠暴发第一年,鲍威尔效仿了前美联储主席伯南克(Ben Bernanke)对2008年金融危机的应对,推出了旨在防止市场和经济崩溃的创新政策。就在一年前,多数美联储官员还在专注于避免2008年后曾出现的经济增长迟滞和就业复苏乏力的局面。

去年当通胀开始上升时,最初似乎是受二手车或机票等少数几个因素推动,这些因素与经济重新开放有关。官员们误判了在财政刺激举措和美联储低利率政策的推动下,更强劲的需求对供应瓶颈的加剧作用。一些人表示,美联储对就业复苏的强调使他们忽视了通胀将在更长时间内保持高位的威胁。

“美联储对当前的困境负有相当大的责任。货币政策在太长时间内过于宽松,”右倾的美国企业研究所(American Enterprise Institute)经济政策研究负责人Michael Strain说。例如,直到今年3月,美联储还在购买住房抵押贷款债券来压低长期利率,尽管房地产市场当时正在升温。他说:“这是一个重大错误。这不应该发生。”

今年早些时候,俄乌冲突和西方的金融反制使能源、化肥和其他商品的价格上涨,这使美联储难以预测经济将如何从疫情中反弹。

虽然今年夏天燃油成本下降抑制了整体通胀,但地缘政治可能使其在今年晚些时候上升——例如,如果俄罗斯在全球市场停供石油。同时,由于劳动力市场紧俏,住房成本以及牙医和医院就诊、理发和汽车修理等服务的价格都有所上涨。这为不熟悉高通胀环境可怕之处的决策者和市场参与者敲响了警钟。

过去六个月,美国平均每月新增38万个工作岗位,远超经济学家认为维持失业率稳定所需的月增大约5万个工作岗位。截至6月的12个月里,美国私营部门员工的薪资增长5.7%,这一增速可能会导致美国通胀率继续远高于美联储2%的通胀目标。

直到今年,鲍威尔才暗示美联储将不得不加快加息步伐,以应对通胀威胁。鲍威尔发现自己不得不一再修改加息计划,这引发了市场剧烈波动。在6月会议上,尽管美联储事先暗示了将加息0.50个百分点,但由于实际通胀和预期通胀高企,美联储最终将利率提高了0.75个百分点。

在7月再次加息0.75个百分点后,鲍威尔含糊地暗示美联储最终会放慢加息步伐。投资者欢欣鼓舞地作出反应,押注将来随着美联储从加息转向降息,市场将出现上涨。市场的反应让美联储官员和许多密切关注该央行动向的私营部门分析师感到困惑,因为美联储并未发出这种政策转向信号。

更糟糕的是,这轮市场反弹让美联储的工作变得更加困难。美联储打算通过加息来抑制投资和支出。加息会给住房等利率敏感行业降温,并推动股票等资产的价格下跌,从而令经济放缓。而这波股市上涨——6月中旬至8月中旬期间标普500指数涨17%——起到相反作用。

前美联储高级经济学家、现担任耶鲁大学管理学院教授的William English表示,他猜测市场在美联储7月份会议后的回升让鲍威尔感到不满。

市场那时似乎预期美联储会像1970年代那样行事,当时在时任主席伯恩斯(Arthur Burns)的领导下,美联储积极加息以降低通胀,但后来,由于担心加息对就业场造成的痛苦会超出公众和国会所容忍的程度,美联储过早地调转了政策方向。

沃尔克曾在普林斯顿大学(Princeton University)的毕业论文中批评美联储在二战后放任通胀飙升,他执掌美联储后决心扭转这一局面。加入纽约联储银行成为一名经济学家开启了沃尔克的职业生涯。担任财政部官员期间,他曾在1971年时任总统尼克松(Richard Nixon)彻底切断美元与黄金余的正式联系时献策。1975年,他出任纽约联储银行行长,亲身经历了美联储在解决通胀问题上的失败。

1979年,时任总统卡特(Jimmy Carter)任命沃尔克为美联储主席。随后,沃尔克进行了一项大胆改革,改变了美联储设定利率的方式,允许利率大幅上升。1980年年初,他对议员表示:“因为担心经济衰退或其他问题而优柔寡断、拖泥带水会带来严重风险。”痛苦的双底衰退接踵而至,1982年失业率达到10.8%,是大萧条以来的最高值。

鲍威尔今年春天在一次新闻发布会上说,他赞扬沃尔克的功绩,不是因为沃尔克使用的精确策略,而是因为“他有勇气做他认为正确的事情。”鲍威尔说:“如果你读过他的最后一本自传,你就会明白这一点。”

今年在怀俄明州举行的美联储年度会议是自2019年以来的首次线下会议,为鲍威尔提供了今年最大的舞台。他在本月早些时候的一次会议上表示:“我认为恰当的做法是传达简明扼要的信息。”他称杰克逊霍尔的演讲“更直截了当”。

市场领会了这一信息。自8月26日以来,标普500指数下滑了近7%,对货币政策特别敏感的2年期美国国债收益率触及2007年以来最高。

研究公司TS Lombard的首席美国经济学家Steven Blitz说,鲍威尔这番话“让我想起了我在儿子们十几岁时如何学会与他们交谈——用简短的陈述性语言表达我的观点。”

一位美联储官员则非同寻常地公开支持市场的反应。明尼阿波利斯联储银行行长卡什卡利(Neel Kashkari)在与彭博(Bloomberg)新闻社的一则播客中称:“我实际上很高兴看到鲍威尔在杰克逊霍尔的演讲引发的反响。”他还表示:“当然,我不会因为股市在上次美国联邦公开市场委员会(简称FOMC)会议后反弹而感到兴奋,因为我知道我们对于降低通胀的目标有多坚持。”

美联储目前遵循的策略大量借鉴了上世纪70年代和80年代的经验。诚然,经济形势已发生改变。当时,高通胀已持续10年之久,助长了一个自我实现的周期,在这个周期中,物价之所以保持在高位,是因为消费者和企业预计通胀将居高不下。官员们指出,如今有强势美元等证据,表明投资者和公众预计美联储将把通胀率拉回到2%,这可能使这个过程不那么痛苦。

在某些时候,美联储将必须评估如何平衡就业和通胀目标,克利夫兰联储行长梅斯特尔(Loretta Mester)本月在接受采访时说,但现在还不需要,现在并不是微调的时候,因为通胀真的太高了。”

利率究竟要达到多高水平仍很不确定,部分原因是通胀前景也非常不确定。美联储内外的经济学家都预计,随着商品需求走软以及大宗商品价格和运输成本的下降通过供应链传导,通胀步伐将放缓。但上周,美国劳工部公布的通胀数据仍高得令人不安。

美国8月份不包括波动较大的食品和能源价格的核心消费者价格指数(CPI)环比上涨0.6%,为7月份涨幅的两倍。经济学家密切关注核心通胀率,因为该数据反映广泛的基础通胀。服务业价格走强可能会给决策者带来麻烦,因为这说明需求强劲,且收入增长使得企业能够继续提价。

Blitz称:“8月份CPI数据传递出的信息是,美国经济中的核心通胀压力不会就这么消失,顺便说一句,如果看看劳动力市场,工作岗位仍在大幅增加。”

这份通胀报告巩固了华尔街分析师的预期,即美联储将在本周三结束的为期两天的会议上再次加息0.75个百分点,期货市场的交易员们认为美联储在此次会议上加息1个百分点的概率较小。

与此次加息同样重要的是美联储发出的信号,即利率将上升到什么水平,他们预计利率会以多快速度达到这一水平,以及他们预计会给经济造成什么样的后果。

美联储内部的一个阵营主张以更快速度加息至4%左右。圣路易斯联储行长布拉德(James Bullard)上个月在接受采访时说:“我真的不明白你们为什么要把加息拖到明年。”

另一个阵营则对过度收紧政策表达了更多担忧。芝加哥联储行长埃文斯(Charles Evans)本月早些时候对记者表示:“我更愿意找到一个适当的点来暂停加息并监测形势发展,而不是以更大幅度加息,甚至可能加息过度,因为如果有必要,我们总是可以迅速调转船头。”

但美联储官员急于避免让通胀思维根深蒂固。这就是为什么他们急切盼望美国经济降温,不太可能像鲍威尔在2019年那样降息;当年美国经济看上去可能会陷入衰退。

鲍威尔在9月8日的一次会议上说,时间紧迫。鲍威尔表示,通胀居高不下的时间越长,公众开始自然而然地将更高的通胀纳入其经济决策的风险就越大,而美联储的工作就是确保不会发生这种情况。■

相关内容

OR

+

读者评论

MORE +

热门排行榜

OR

+

Nick Timiraos

■今年8月,美国联邦储备委员会(简称:美联储)在怀俄明州杰克逊霍尔举行的年度会议召开前夕,市场因预期美联储可能放缓加息步伐而反弹。

当时,美联储官员认为,鉴于有必要为经济降温以应对高通胀,投资者误读了他们的意图。于是,在一次备受期待的演讲中,美联储主席鲍威尔(Jerome Powell)决定直言不讳。据两位与他交谈过的人说,他放弃了原定的讲稿,发表了异常言简意赅的讲话,释放出一条简单明了的信息,即如果对抗通胀会使经济步入衰退,那么美联储将接受这样的代价。

鲍威尔提到了美联储前主席沃尔克(Paul Volcker)的例子。20世纪80年代初,沃尔克以惩罚性的加息来压制高达两位数的通胀率,将经济推入了深渊。“我们必须坚定不移,直到任务达成,”鲍威尔称。他引用了沃尔克2018年自传的书名《坚定不移》(Keeping At It)。

这番讲话凸显出,身处20世纪70年代以来经济和美联储最动荡时期之一的鲍威尔正在迅速转变。就在12个月前,他还在为强力刺激经济而大声疾呼,而今年却主导了20世纪80年代初以来最迅速的货币政策紧缩进程。

美联储有两项使命,促进充分就业和稳定价格,官员们以2%这个正式的通胀目标来定义后者。过去20年的大部分时间里,美联储得以集中精力促进充分就业,因为通胀很少大幅偏离2%的目标。但如今,通胀率已创下自沃尔克在任时以来的最高水平,上个月的数字是8.3%,鲍威尔已判定,与沃尔克一样,他得把重心放在抗通胀上,即使这样做在短期内会严重影响就业。

“在通胀率大幅下降之前,美联储实际上只有一项使命,”在2018年至今年1月之间担任美联储副主席的克拉里达(Richard Clarida)说。

官员们未明确预言经济衰退,却表明了容忍衰退的意愿。如果不被问及,鲍威尔已不再谈论所谓的软着陆;软着陆情境中,美联储可在不引起经济衰退的情况下让经济增速放缓到足以压低通胀的程度。相反,他已把美联储降低高物价的目标描述为一项 “无条件的”职责,并警告说,如果美联储现在不把通胀降下来,以后就业会受到更严重的影响。鲍威尔今年夏天对国会议员表示:“我们不能在这方面失败。”

结果是,美联储官员虽不愿明说,但可能会上调利率,直至迫使失业率上升工资增长放缓,这与他们直到去年年底执行的策略正好相反。

美联储理事沃勒(Christopher Waller)本月暗示,失业率若从目前的3.7%上升到5%左右,美联储不会感到不安。这种幅度的失业率上升从未在经济衰退之外发生过。

他说:“如果失业率保持在5%以下,我认为我们真的可以大力抗通胀。”失业率超过5%之后,美联储将面临“明显的压力,要开始在就业和通胀之间做出取舍”。

市场对美联储的新姿态反应缓慢,主要是因为它与美联储多年来的行动方式不一致。过去,只要经济和就业市场似乎处于危险之中,美联储就会放松货币政策,之所以有这种余地,是因为当时通胀位于或低于美联储2%的目标。

在新冠暴发第一年,鲍威尔效仿了前美联储主席伯南克(Ben Bernanke)对2008年金融危机的应对,推出了旨在防止市场和经济崩溃的创新政策。就在一年前,多数美联储官员还在专注于避免2008年后曾出现的经济增长迟滞和就业复苏乏力的局面。

去年当通胀开始上升时,最初似乎是受二手车或机票等少数几个因素推动,这些因素与经济重新开放有关。官员们误判了在财政刺激举措和美联储低利率政策的推动下,更强劲的需求对供应瓶颈的加剧作用。一些人表示,美联储对就业复苏的强调使他们忽视了通胀将在更长时间内保持高位的威胁。

“美联储对当前的困境负有相当大的责任。货币政策在太长时间内过于宽松,”右倾的美国企业研究所(American Enterprise Institute)经济政策研究负责人Michael Strain说。例如,直到今年3月,美联储还在购买住房抵押贷款债券来压低长期利率,尽管房地产市场当时正在升温。他说:“这是一个重大错误。这不应该发生。”

今年早些时候,俄乌冲突和西方的金融反制使能源、化肥和其他商品的价格上涨,这使美联储难以预测经济将如何从疫情中反弹。

虽然今年夏天燃油成本下降抑制了整体通胀,但地缘政治可能使其在今年晚些时候上升——例如,如果俄罗斯在全球市场停供石油。同时,由于劳动力市场紧俏,住房成本以及牙医和医院就诊、理发和汽车修理等服务的价格都有所上涨。这为不熟悉高通胀环境可怕之处的决策者和市场参与者敲响了警钟。

过去六个月,美国平均每月新增38万个工作岗位,远超经济学家认为维持失业率稳定所需的月增大约5万个工作岗位。截至6月的12个月里,美国私营部门员工的薪资增长5.7%,这一增速可能会导致美国通胀率继续远高于美联储2%的通胀目标。

直到今年,鲍威尔才暗示美联储将不得不加快加息步伐,以应对通胀威胁。鲍威尔发现自己不得不一再修改加息计划,这引发了市场剧烈波动。在6月会议上,尽管美联储事先暗示了将加息0.50个百分点,但由于实际通胀和预期通胀高企,美联储最终将利率提高了0.75个百分点。

在7月再次加息0.75个百分点后,鲍威尔含糊地暗示美联储最终会放慢加息步伐。投资者欢欣鼓舞地作出反应,押注将来随着美联储从加息转向降息,市场将出现上涨。市场的反应让美联储官员和许多密切关注该央行动向的私营部门分析师感到困惑,因为美联储并未发出这种政策转向信号。

更糟糕的是,这轮市场反弹让美联储的工作变得更加困难。美联储打算通过加息来抑制投资和支出。加息会给住房等利率敏感行业降温,并推动股票等资产的价格下跌,从而令经济放缓。而这波股市上涨——6月中旬至8月中旬期间标普500指数涨17%——起到相反作用。

前美联储高级经济学家、现担任耶鲁大学管理学院教授的William English表示,他猜测市场在美联储7月份会议后的回升让鲍威尔感到不满。

市场那时似乎预期美联储会像1970年代那样行事,当时在时任主席伯恩斯(Arthur Burns)的领导下,美联储积极加息以降低通胀,但后来,由于担心加息对就业场造成的痛苦会超出公众和国会所容忍的程度,美联储过早地调转了政策方向。

沃尔克曾在普林斯顿大学(Princeton University)的毕业论文中批评美联储在二战后放任通胀飙升,他执掌美联储后决心扭转这一局面。加入纽约联储银行成为一名经济学家开启了沃尔克的职业生涯。担任财政部官员期间,他曾在1971年时任总统尼克松(Richard Nixon)彻底切断美元与黄金余的正式联系时献策。1975年,他出任纽约联储银行行长,亲身经历了美联储在解决通胀问题上的失败。

1979年,时任总统卡特(Jimmy Carter)任命沃尔克为美联储主席。随后,沃尔克进行了一项大胆改革,改变了美联储设定利率的方式,允许利率大幅上升。1980年年初,他对议员表示:“因为担心经济衰退或其他问题而优柔寡断、拖泥带水会带来严重风险。”痛苦的双底衰退接踵而至,1982年失业率达到10.8%,是大萧条以来的最高值。

鲍威尔今年春天在一次新闻发布会上说,他赞扬沃尔克的功绩,不是因为沃尔克使用的精确策略,而是因为“他有勇气做他认为正确的事情。”鲍威尔说:“如果你读过他的最后一本自传,你就会明白这一点。”

今年在怀俄明州举行的美联储年度会议是自2019年以来的首次线下会议,为鲍威尔提供了今年最大的舞台。他在本月早些时候的一次会议上表示:“我认为恰当的做法是传达简明扼要的信息。”他称杰克逊霍尔的演讲“更直截了当”。

市场领会了这一信息。自8月26日以来,标普500指数下滑了近7%,对货币政策特别敏感的2年期美国国债收益率触及2007年以来最高。

研究公司TS Lombard的首席美国经济学家Steven Blitz说,鲍威尔这番话“让我想起了我在儿子们十几岁时如何学会与他们交谈——用简短的陈述性语言表达我的观点。”

一位美联储官员则非同寻常地公开支持市场的反应。明尼阿波利斯联储银行行长卡什卡利(Neel Kashkari)在与彭博(Bloomberg)新闻社的一则播客中称:“我实际上很高兴看到鲍威尔在杰克逊霍尔的演讲引发的反响。”他还表示:“当然,我不会因为股市在上次美国联邦公开市场委员会(简称FOMC)会议后反弹而感到兴奋,因为我知道我们对于降低通胀的目标有多坚持。”

美联储目前遵循的策略大量借鉴了上世纪70年代和80年代的经验。诚然,经济形势已发生改变。当时,高通胀已持续10年之久,助长了一个自我实现的周期,在这个周期中,物价之所以保持在高位,是因为消费者和企业预计通胀将居高不下。官员们指出,如今有强势美元等证据,表明投资者和公众预计美联储将把通胀率拉回到2%,这可能使这个过程不那么痛苦。

在某些时候,美联储将必须评估如何平衡就业和通胀目标,克利夫兰联储行长梅斯特尔(Loretta Mester)本月在接受采访时说,但现在还不需要,现在并不是微调的时候,因为通胀真的太高了。”

利率究竟要达到多高水平仍很不确定,部分原因是通胀前景也非常不确定。美联储内外的经济学家都预计,随着商品需求走软以及大宗商品价格和运输成本的下降通过供应链传导,通胀步伐将放缓。但上周,美国劳工部公布的通胀数据仍高得令人不安。

美国8月份不包括波动较大的食品和能源价格的核心消费者价格指数(CPI)环比上涨0.6%,为7月份涨幅的两倍。经济学家密切关注核心通胀率,因为该数据反映广泛的基础通胀。服务业价格走强可能会给决策者带来麻烦,因为这说明需求强劲,且收入增长使得企业能够继续提价。

Blitz称:“8月份CPI数据传递出的信息是,美国经济中的核心通胀压力不会就这么消失,顺便说一句,如果看看劳动力市场,工作岗位仍在大幅增加。”

这份通胀报告巩固了华尔街分析师的预期,即美联储将在本周三结束的为期两天的会议上再次加息0.75个百分点,期货市场的交易员们认为美联储在此次会议上加息1个百分点的概率较小。

与此次加息同样重要的是美联储发出的信号,即利率将上升到什么水平,他们预计利率会以多快速度达到这一水平,以及他们预计会给经济造成什么样的后果。

美联储内部的一个阵营主张以更快速度加息至4%左右。圣路易斯联储行长布拉德(James Bullard)上个月在接受采访时说:“我真的不明白你们为什么要把加息拖到明年。”

另一个阵营则对过度收紧政策表达了更多担忧。芝加哥联储行长埃文斯(Charles Evans)本月早些时候对记者表示:“我更愿意找到一个适当的点来暂停加息并监测形势发展,而不是以更大幅度加息,甚至可能加息过度,因为如果有必要,我们总是可以迅速调转船头。”

但美联储官员急于避免让通胀思维根深蒂固。这就是为什么他们急切盼望美国经济降温,不太可能像鲍威尔在2019年那样降息;当年美国经济看上去可能会陷入衰退。

鲍威尔在9月8日的一次会议上说,时间紧迫。鲍威尔表示,通胀居高不下的时间越长,公众开始自然而然地将更高的通胀纳入其经济决策的风险就越大,而美联储的工作就是确保不会发生这种情况。■

当时,美联储官员认为,鉴于有必要为经济降温以应对高通胀,投资者误读了他们的意图。于是,在一次备受期待的演讲中,美联储主席鲍威尔(Jerome Powell)决定直言不讳。据两位与他交谈过的人说,他放弃了原定的讲稿,发表了异常言简意赅的讲话,释放出一条简单明了的信息,即如果对抗通胀会使经济步入衰退,那么美联储将接受这样的代价。

鲍威尔提到了美联储前主席沃尔克(Paul Volcker)的例子。20世纪80年代初,沃尔克以惩罚性的加息来压制高达两位数的通胀率,将经济推入了深渊。“我们必须坚定不移,直到任务达成,”鲍威尔称。他引用了沃尔克2018年自传的书名《坚定不移》(Keeping At It)。

这番讲话凸显出,身处20世纪70年代以来经济和美联储最动荡时期之一的鲍威尔正在迅速转变。就在12个月前,他还在为强力刺激经济而大声疾呼,而今年却主导了20世纪80年代初以来最迅速的货币政策紧缩进程。

美联储有两项使命,促进充分就业和稳定价格,官员们以2%这个正式的通胀目标来定义后者。过去20年的大部分时间里,美联储得以集中精力促进充分就业,因为通胀很少大幅偏离2%的目标。但如今,通胀率已创下自沃尔克在任时以来的最高水平,上个月的数字是8.3%,鲍威尔已判定,与沃尔克一样,他得把重心放在抗通胀上,即使这样做在短期内会严重影响就业。

“在通胀率大幅下降之前,美联储实际上只有一项使命,”在2018年至今年1月之间担任美联储副主席的克拉里达(Richard Clarida)说。

官员们未明确预言经济衰退,却表明了容忍衰退的意愿。如果不被问及,鲍威尔已不再谈论所谓的软着陆;软着陆情境中,美联储可在不引起经济衰退的情况下让经济增速放缓到足以压低通胀的程度。相反,他已把美联储降低高物价的目标描述为一项 “无条件的”职责,并警告说,如果美联储现在不把通胀降下来,以后就业会受到更严重的影响。鲍威尔今年夏天对国会议员表示:“我们不能在这方面失败。”

结果是,美联储官员虽不愿明说,但可能会上调利率,直至迫使失业率上升工资增长放缓,这与他们直到去年年底执行的策略正好相反。

美联储理事沃勒(Christopher Waller)本月暗示,失业率若从目前的3.7%上升到5%左右,美联储不会感到不安。这种幅度的失业率上升从未在经济衰退之外发生过。

他说:“如果失业率保持在5%以下,我认为我们真的可以大力抗通胀。”失业率超过5%之后,美联储将面临“明显的压力,要开始在就业和通胀之间做出取舍”。

市场对美联储的新姿态反应缓慢,主要是因为它与美联储多年来的行动方式不一致。过去,只要经济和就业市场似乎处于危险之中,美联储就会放松货币政策,之所以有这种余地,是因为当时通胀位于或低于美联储2%的目标。

在新冠暴发第一年,鲍威尔效仿了前美联储主席伯南克(Ben Bernanke)对2008年金融危机的应对,推出了旨在防止市场和经济崩溃的创新政策。就在一年前,多数美联储官员还在专注于避免2008年后曾出现的经济增长迟滞和就业复苏乏力的局面。

去年当通胀开始上升时,最初似乎是受二手车或机票等少数几个因素推动,这些因素与经济重新开放有关。官员们误判了在财政刺激举措和美联储低利率政策的推动下,更强劲的需求对供应瓶颈的加剧作用。一些人表示,美联储对就业复苏的强调使他们忽视了通胀将在更长时间内保持高位的威胁。

“美联储对当前的困境负有相当大的责任。货币政策在太长时间内过于宽松,”右倾的美国企业研究所(American Enterprise Institute)经济政策研究负责人Michael Strain说。例如,直到今年3月,美联储还在购买住房抵押贷款债券来压低长期利率,尽管房地产市场当时正在升温。他说:“这是一个重大错误。这不应该发生。”

今年早些时候,俄乌冲突和西方的金融反制使能源、化肥和其他商品的价格上涨,这使美联储难以预测经济将如何从疫情中反弹。

虽然今年夏天燃油成本下降抑制了整体通胀,但地缘政治可能使其在今年晚些时候上升——例如,如果俄罗斯在全球市场停供石油。同时,由于劳动力市场紧俏,住房成本以及牙医和医院就诊、理发和汽车修理等服务的价格都有所上涨。这为不熟悉高通胀环境可怕之处的决策者和市场参与者敲响了警钟。

过去六个月,美国平均每月新增38万个工作岗位,远超经济学家认为维持失业率稳定所需的月增大约5万个工作岗位。截至6月的12个月里,美国私营部门员工的薪资增长5.7%,这一增速可能会导致美国通胀率继续远高于美联储2%的通胀目标。

直到今年,鲍威尔才暗示美联储将不得不加快加息步伐,以应对通胀威胁。鲍威尔发现自己不得不一再修改加息计划,这引发了市场剧烈波动。在6月会议上,尽管美联储事先暗示了将加息0.50个百分点,但由于实际通胀和预期通胀高企,美联储最终将利率提高了0.75个百分点。

在7月再次加息0.75个百分点后,鲍威尔含糊地暗示美联储最终会放慢加息步伐。投资者欢欣鼓舞地作出反应,押注将来随着美联储从加息转向降息,市场将出现上涨。市场的反应让美联储官员和许多密切关注该央行动向的私营部门分析师感到困惑,因为美联储并未发出这种政策转向信号。

更糟糕的是,这轮市场反弹让美联储的工作变得更加困难。美联储打算通过加息来抑制投资和支出。加息会给住房等利率敏感行业降温,并推动股票等资产的价格下跌,从而令经济放缓。而这波股市上涨——6月中旬至8月中旬期间标普500指数涨17%——起到相反作用。

前美联储高级经济学家、现担任耶鲁大学管理学院教授的William English表示,他猜测市场在美联储7月份会议后的回升让鲍威尔感到不满。

市场那时似乎预期美联储会像1970年代那样行事,当时在时任主席伯恩斯(Arthur Burns)的领导下,美联储积极加息以降低通胀,但后来,由于担心加息对就业场造成的痛苦会超出公众和国会所容忍的程度,美联储过早地调转了政策方向。

沃尔克曾在普林斯顿大学(Princeton University)的毕业论文中批评美联储在二战后放任通胀飙升,他执掌美联储后决心扭转这一局面。加入纽约联储银行成为一名经济学家开启了沃尔克的职业生涯。担任财政部官员期间,他曾在1971年时任总统尼克松(Richard Nixon)彻底切断美元与黄金余的正式联系时献策。1975年,他出任纽约联储银行行长,亲身经历了美联储在解决通胀问题上的失败。

1979年,时任总统卡特(Jimmy Carter)任命沃尔克为美联储主席。随后,沃尔克进行了一项大胆改革,改变了美联储设定利率的方式,允许利率大幅上升。1980年年初,他对议员表示:“因为担心经济衰退或其他问题而优柔寡断、拖泥带水会带来严重风险。”痛苦的双底衰退接踵而至,1982年失业率达到10.8%,是大萧条以来的最高值。

鲍威尔今年春天在一次新闻发布会上说,他赞扬沃尔克的功绩,不是因为沃尔克使用的精确策略,而是因为“他有勇气做他认为正确的事情。”鲍威尔说:“如果你读过他的最后一本自传,你就会明白这一点。”

今年在怀俄明州举行的美联储年度会议是自2019年以来的首次线下会议,为鲍威尔提供了今年最大的舞台。他在本月早些时候的一次会议上表示:“我认为恰当的做法是传达简明扼要的信息。”他称杰克逊霍尔的演讲“更直截了当”。

市场领会了这一信息。自8月26日以来,标普500指数下滑了近7%,对货币政策特别敏感的2年期美国国债收益率触及2007年以来最高。

研究公司TS Lombard的首席美国经济学家Steven Blitz说,鲍威尔这番话“让我想起了我在儿子们十几岁时如何学会与他们交谈——用简短的陈述性语言表达我的观点。”

一位美联储官员则非同寻常地公开支持市场的反应。明尼阿波利斯联储银行行长卡什卡利(Neel Kashkari)在与彭博(Bloomberg)新闻社的一则播客中称:“我实际上很高兴看到鲍威尔在杰克逊霍尔的演讲引发的反响。”他还表示:“当然,我不会因为股市在上次美国联邦公开市场委员会(简称FOMC)会议后反弹而感到兴奋,因为我知道我们对于降低通胀的目标有多坚持。”

美联储目前遵循的策略大量借鉴了上世纪70年代和80年代的经验。诚然,经济形势已发生改变。当时,高通胀已持续10年之久,助长了一个自我实现的周期,在这个周期中,物价之所以保持在高位,是因为消费者和企业预计通胀将居高不下。官员们指出,如今有强势美元等证据,表明投资者和公众预计美联储将把通胀率拉回到2%,这可能使这个过程不那么痛苦。

在某些时候,美联储将必须评估如何平衡就业和通胀目标,克利夫兰联储行长梅斯特尔(Loretta Mester)本月在接受采访时说,但现在还不需要,现在并不是微调的时候,因为通胀真的太高了。”

利率究竟要达到多高水平仍很不确定,部分原因是通胀前景也非常不确定。美联储内外的经济学家都预计,随着商品需求走软以及大宗商品价格和运输成本的下降通过供应链传导,通胀步伐将放缓。但上周,美国劳工部公布的通胀数据仍高得令人不安。

美国8月份不包括波动较大的食品和能源价格的核心消费者价格指数(CPI)环比上涨0.6%,为7月份涨幅的两倍。经济学家密切关注核心通胀率,因为该数据反映广泛的基础通胀。服务业价格走强可能会给决策者带来麻烦,因为这说明需求强劲,且收入增长使得企业能够继续提价。

Blitz称:“8月份CPI数据传递出的信息是,美国经济中的核心通胀压力不会就这么消失,顺便说一句,如果看看劳动力市场,工作岗位仍在大幅增加。”

这份通胀报告巩固了华尔街分析师的预期,即美联储将在本周三结束的为期两天的会议上再次加息0.75个百分点,期货市场的交易员们认为美联储在此次会议上加息1个百分点的概率较小。

与此次加息同样重要的是美联储发出的信号,即利率将上升到什么水平,他们预计利率会以多快速度达到这一水平,以及他们预计会给经济造成什么样的后果。

美联储内部的一个阵营主张以更快速度加息至4%左右。圣路易斯联储行长布拉德(James Bullard)上个月在接受采访时说:“我真的不明白你们为什么要把加息拖到明年。”

另一个阵营则对过度收紧政策表达了更多担忧。芝加哥联储行长埃文斯(Charles Evans)本月早些时候对记者表示:“我更愿意找到一个适当的点来暂停加息并监测形势发展,而不是以更大幅度加息,甚至可能加息过度,因为如果有必要,我们总是可以迅速调转船头。”

但美联储官员急于避免让通胀思维根深蒂固。这就是为什么他们急切盼望美国经济降温,不太可能像鲍威尔在2019年那样降息;当年美国经济看上去可能会陷入衰退。

鲍威尔在9月8日的一次会议上说,时间紧迫。鲍威尔表示,通胀居高不下的时间越长,公众开始自然而然地将更高的通胀纳入其经济决策的风险就越大,而美联储的工作就是确保不会发生这种情况。■

相关内容

OR

+

读者评论OR+ 更多

读者评论

OR

+ 更多

分享:

每日头条

OR

+

最新资讯

OR

+

热门排行榜

OR

+

OR品牌理念

+

■ 或者, 留一段影像,回一曲挂牵。丝丝入扣、暖暖心灵 ,需飘过的醇厚与共。

■ 或者,热烈空雨伴芬芳泥土;绿绿生命缠锐意骄阳。

回望,回望,一马平川红酒飘散断归途。

■ 或者,灰蒙蒙空气重回道指一万四千点。滚动时光,照进现实,流逝过往,回归未来。

■ 或者,热烈空雨伴芬芳泥土;绿绿生命缠锐意骄阳。

回望,回望,一马平川红酒飘散断归途。

■ 或者,灰蒙蒙空气重回道指一万四千点。滚动时光,照进现实,流逝过往,回归未来。

■ OR 新媒体是一个提供时政、经济、文化、科技等多领域资讯的平台,旨在为用户提供优质的阅读体验。网站的网址是oror.vip,用户可以通过浏览器在台式电脑 、笔记本电脑 、平板电脑 、手机访问。.......