叶冬艳、欧阳辉:中国股市先是连续大涨,随后是大幅震荡调整,投资者由最初的狂热冷静下来,又开始陷入到深深的思考当中。中国股市如何才能“长牛”?

发布日期:2024-11-22 07:42

Sparkline Capital创始人兼首席投资官Kai Wu说,AI正出现巨大繁荣,一些人不惜一切代价争相涉足,而另一些人则在拉响警报称这将以悲剧收场。Wu说,投资者可以从创新引领的增长中获益,但必须警惕为此付出过高代价。

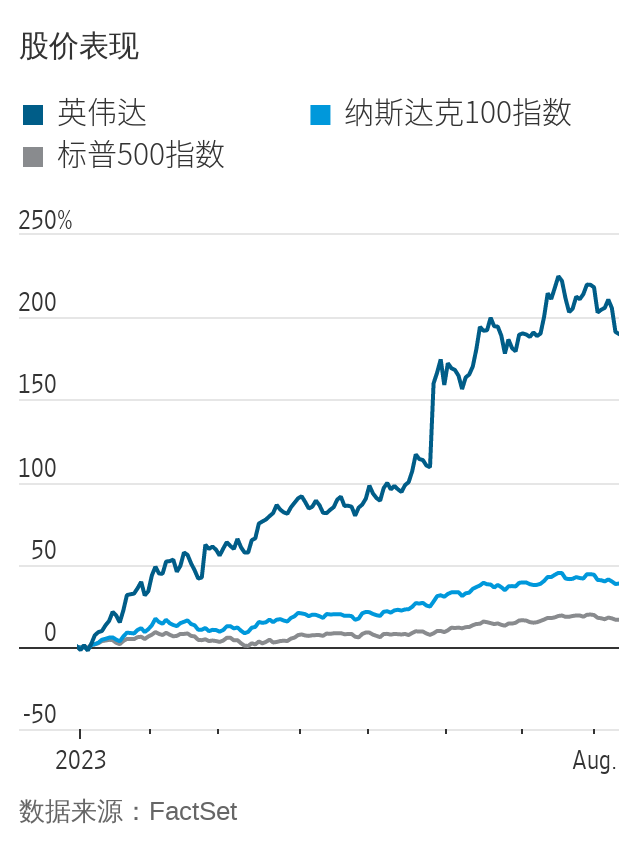

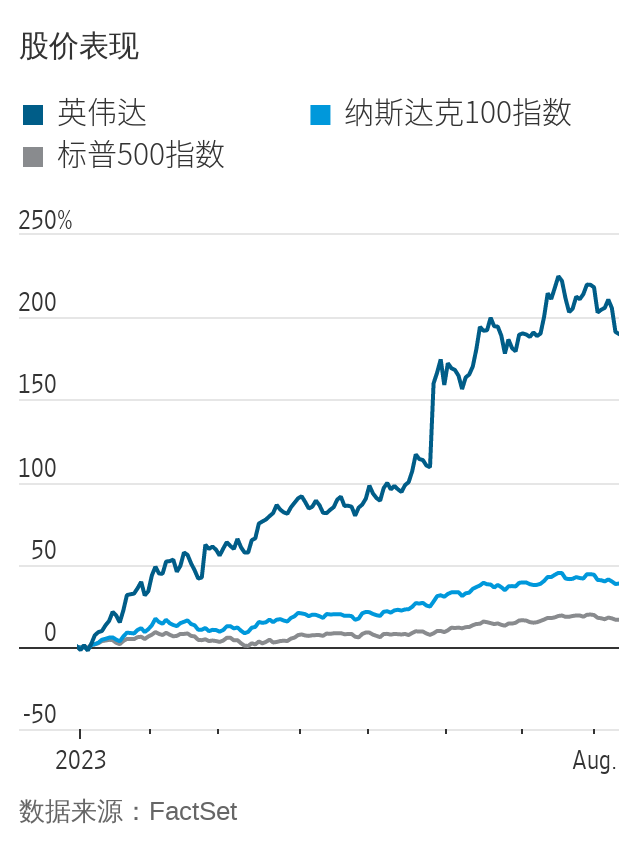

Sparkline Capital创始人兼首席投资官Kai Wu说,AI正出现巨大繁荣,一些人不惜一切代价争相涉足,而另一些人则在拉响警报称这将以悲剧收场。Wu说,投资者可以从创新引领的增长中获益,但必须警惕为此付出过高代价。 投资者正以高昂的估值买入这些股票,押宝未来会收获巨额财富。根据FactSet的数据,英伟达基于过去12个月销售额的市销率为41倍,相比之下,标普500指数的市销率为2.4倍。根据道琼斯市场数据,英伟达基于未来一年预期销售额的远期市销率为20倍,过去十年平均水平为10倍。

投资者正以高昂的估值买入这些股票,押宝未来会收获巨额财富。根据FactSet的数据,英伟达基于过去12个月销售额的市销率为41倍,相比之下,标普500指数的市销率为2.4倍。根据道琼斯市场数据,英伟达基于未来一年预期销售额的远期市销率为20倍,过去十年平均水平为10倍。 Sparkline Capital创始人兼首席投资官Kai Wu说,AI正出现巨大繁荣,一些人不惜一切代价争相涉足,而另一些人则在拉响警报称这将以悲剧收场。Wu说,投资者可以从创新引领的增长中获益,但必须警惕为此付出过高代价。

Sparkline Capital创始人兼首席投资官Kai Wu说,AI正出现巨大繁荣,一些人不惜一切代价争相涉足,而另一些人则在拉响警报称这将以悲剧收场。Wu说,投资者可以从创新引领的增长中获益,但必须警惕为此付出过高代价。 投资者正以高昂的估值买入这些股票,押宝未来会收获巨额财富。根据FactSet的数据,英伟达基于过去12个月销售额的市销率为41倍,相比之下,标普500指数的市销率为2.4倍。根据道琼斯市场数据,英伟达基于未来一年预期销售额的远期市销率为20倍,过去十年平均水平为10倍。

投资者正以高昂的估值买入这些股票,押宝未来会收获巨额财富。根据FactSet的数据,英伟达基于过去12个月销售额的市销率为41倍,相比之下,标普500指数的市销率为2.4倍。根据道琼斯市场数据,英伟达基于未来一年预期销售额的远期市销率为20倍,过去十年平均水平为10倍。